「年収1,100万円の手取りは月にいくら?」

「年収1,100万円の生活レベルが知りたい」

年収1,100万円は、一般的に高収入と言える年収ですが、贅沢できるわけではないという話も耳にします。では、実際に年収1,100万円の生活がどんなものなのか、気になりますよね。

この記事では、年収1,100万の手取りや生活レベルをまとめています。年収1,100万稼ぐ人の割合や、家賃・住宅ローンの目安なども紹介しているので、参考にしてください。

収入アップのために転職したいなら、複数の転職サービスを併用することが重要です。ハイクラスの非公開求人を扱っているビズリーチや、ヘッドハンターからスカウトが届くリクルートダイレクトスカウトに登録しましょう。

- キャリハイ@編集部

- 「史上最高のキャリア」を目指す方に役立つ情報提供を目指しています。外資系、メーカー、金融、メガベンチャー、スタートアップなど、様々なバックグラウンドを有するメンバーが参画しています。

目次

年収1100万円の手取りは約65.9万円

年収1,100万円の1ヶ月の手取りは約65.9万円、年間では約790万円です。所得税や住民税、社会保険料などが給料から天引きされるため、1,100万円を全て貰えるわけではありません。

年収とは総支給額のことで、税金や社会保険料が引かれる前の金額を指します。総支給額から、税金や社会保険料が引かれたものが手取りで、実際に給料として支払われる金額です。

また、ボーナスを含む場合、毎月の手取りは少なくなります。例えば、2ヶ月分のボーナス込みで年収1,100万円の人は、12分割ではなく、14分割された金額が月収になるためです。

年収1100万円の手取りシミュレーション

| 年収 | 月収 | |

|---|---|---|

| 額面収入 | ||

| 所得税 | ||

| 住民税 | ||

| 健康保険 | ||

| 厚生年金 | ||

| 雇用保険 | ||

| 介護保険 | ||

| 手取り |

参考:国税庁、日本年金機構、全国健康保険協会、厚生労働省

※都道府県・年齢・年収を設定して手取り額を計算できます

手取りは、総支給額(額面)から税金・社会保険料を引くことで計算できます。総支給額とは、基本給に各種手当やボーナスなどを足したものです。

一般的に、手取りの目安は総支給額の80%程度といわれています。ただし、年収1,100万円の場合は税金の負担が大きいため、手取りは総支給額の70%程度です。

正確な手取りは、給与明細の「差引支給額」で確認できます。

総支給額の内訳

| 総支給額の内訳 |

|---|

| ・基本給 ・残業代 ・各種手当(交通費、住宅手当、育児手当 等) |

総支給額は、基本給に各手当を足したもので、残業代や住宅手当、ボーナスなどが含まれます。手当の種類や有無は企業によって様々です。

控除額の内訳

| 控除額の内訳 |

|---|

| ・健康保険、厚生年金、雇用保険、介護保険 ・所得税、住民税 |

控除額の内訳は、健康保険や厚生年金などの社会保険と、所得税・住民税です。扶養家族がいると、所得税や住民税が減額されるので、手取りは独身よりも多くなります。

また、ふるさと納税を利用すれば、返礼品を貰いながら税負担を減らせるため、非常におすすめの制度です。年収1,100万円なら選べる返礼品も多く、積極的に活用すべきです。

- ▼控除対象の金額や詳細(タップで開閉)

-

控除対象 詳細 健康保険 【標準報酬月額の9.98%を会社と折半】

93万※×9.98%÷2=約46,500円

・自治体や組合によって料率変動あり

・加入により医療費の負担が3割になる

※標準報酬月額の等級を元に計算

※東京都の保険料率を掲載厚生年金 【標準報酬月額の18.3%を会社と折半】

65万※×18.3%÷2=59,475円

・国民年金に上乗せされてもらえる年金

※標準報酬月額の等級を元に計算雇用保険 【額面の0.6%】

91.66万×0.6%=約5,500円

・農林水産、清酒製造、建設業は0.7%

・失業時に給付を受けるための保険介護保険 【標準報酬月額の1.6%を会社と折半】

93万※×1.6%÷2=7,440円

・40歳以上の医療保険加入者が支払う

・介護が必要になった際に一時金が給付所得税 85,600円/月ほど

・所得に応じてかかる税金

▶所得税の税率|国税庁住民税 61,000円/月ほど

・地域によって税率が異なる

・前年の収入に対してかかる

- ▼所得税の計算方法(タップで開閉)

-

所得税の計算式 所得税=課税対象額×所得税率-控除額

課税対象額=合計所得-所得控除など

年収1,100万円の場合、基本的に所得税率は23%、控除額は63.6万円。所得税は、課税対象額に税率を掛けて、控除額を引いたものです。課税対象額は、額面から給与所得控除額・基礎控除額・社会保険料控除などを引いた額で、収入や家族構成によって異なります。

年収1,100万だと、給与所得控除が195万、基礎控除が48万、社会保険料は約134万です。つまり、課税対象額は、1,100万円-(195万+48万+134万)=723万となります。

課税対象額が723万だと、税率23%で控除額が63.6万円なので、年間の所得税額は723万×23%-63.6万円=約103万です。1ヶ月あたりでは、103万÷12ヶ月=約8.6万円と計算できます。

- ▼住民税の計算方法(タップで開閉)

-

住民税の計算 住民税 = 均等割 + 所得割

均等割は一律で課される税(地域で異なる)

所得割 = 課税対象額 × 住民税率 – 税額控除額

住民税率はおよそ10%(地域で異なる)住民税は均等割+所得割で算出できます。均等割は課税対象額に税率を掛け、控除額を引いたものです。課税対象額は728万円で、基礎控除の額が43万円に変わる以外、所得税と同じ計算です。

住民税率には地域差がありますが、基本10%なので、所得割は728万円×10%=72.8万円になります。所得割に対する税額控除は、ふるさと納税や住宅ローンなどが対象ですが、ここでは無視します。

均等割も地域で異なりますが、仮に年間5,000円として計算します。住民税は年間で5,000円+72.8万円=73.3万円となり、1ヶ月だと73.3万円÷12ヶ月=約6.1万円です。

世帯年収1100万円の場合は?

世帯年収で1,100万円の場合、単身で稼ぐよりも手取りが多くなります。日本は累進課税を採用しているため、2人で手分けして稼いだほうがトータルの税率が低く済むからです。

夫婦間で550万円ずつ稼いでいると仮定した場合、所得税は約34万円、住民税は約55万円です。単身で1,100万円を稼いだ場合の所得税は約103万円、住民税は約73万円のため、約87万円の差があります。

社会保険料の支払額は単身の場合よりも多くなりますが、差は約32万円です。同じ年収1,100万円なら、世帯2人で稼いだほうが手取りを増やせます。

世帯年収1100万円の手取り一例

| 個人年収1,100万円 | 世帯年収1,100万円 (550万円を2人で稼いだ場合) |

|

|---|---|---|

| 所得税 | 約103万円 | 約34万円 |

| 住民税 | 約73万円 | 約55万円 |

| 社会保険料 | 約134万円 | 約166万円 |

| 控除額合計 | 約310万円 | 約255万円 |

| 手取り | 約790万円 | 約845万円 |

ビズリーチ公式サイト ビズリーチ公式サイト |

|

リクルート リクルートダイレクトスカウト公式サイト |

|

レバテック レバテックキャリア公式サイト |

|

年収1100万の生活レベル

総務省の家計調査の結果を参考に、年収1,100万円の生活を、家族構成ごとに解説します。

今回は、すべてのケースにおいて年収1,100万円の手取りである66万円を基に、生活費の目安を掲載しています。

| 家族構成別の生活レベル | |

|---|---|

| ▼一人暮らし | ▼二人暮らし |

| ▼3人家族(子ども1人) | ▼4人家族(子ども2人) |

年収1100万円で独身・一人暮らしの場合の生活レベル

| 出費 | 備考 | |

|---|---|---|

| 手取り | – | 660,000円 |

| 家賃 | 220,000円 | 都内であれば2LDK |

| 水道光熱費 | 12,000円 | – |

| 食費 | 80,000円 | 1日2,600円計算 |

| 携帯代含む通信費 | 10,000円 | – |

| 交通費 | 80,000円 | ‐ |

| 娯楽費・交際費 | 100,000円 | ‐ |

| 雑費 | 100,000円 | ‐ |

| 貯金 | 128,000円 | ‐ |

年収1,100万円の一人暮らしは、かなり余裕のある生活が送れます。趣味や娯楽に出費を大きく割り当てても、約13万円の貯金ができる計算です。

しかし、一人暮らしの場合、ついつい散財をしてしまうという人もいるでしょう。毎月の貯金額を決めたり、年齢ごとに目標金額を設定することで、散財の防止に繋がります。

一人暮らしのうちは貯金がしやすいので、将来の備えとして、毎月10万円以上は貯金しておくのがおすすめです。

年収1100万円で既婚・二人暮らしの場合の生活レベル

| 出費 | 備考 | |

|---|---|---|

| 手取り | – | 660,000円 |

| 家賃 | 230,000円 | 都内であれば2LDK |

| 水道光熱費 | 20,000円 | – |

| 食費 | 100,000円 | 1日3,300円計算 |

| 携帯代含む通信費 | 13,000円 | – |

| 交通費 | 12,000円 | ‐ |

| 娯楽費・交際費 | 90,000円 | ‐ |

| 雑費 | 90,000円 | ‐ |

| 貯金 | 105,000円 | ‐ |

年収1,100万で夫婦二人暮らしの場合、余裕のある生活が送れます。趣味や娯楽に月9万円を使ったとしても、約10万円の貯金ができる計算です。

収入に余裕があるため、都内でも2LDK等の広い物件に居住可能です。郊外や地方であれば、家賃額の相場が下がるため、さらに出費を抑えられます。

住宅購入や子育てなどの将来的な可能性を考慮して、余剰分を貯蓄に回すのも良いでしょう。

年収1100万円で既婚・子ども1人の場合の生活レベル

| 出費 | 備考 | |

|---|---|---|

| 手取り | – | 660,000円 |

| 家賃 | 235,000円 | 都内であれば2LDK |

| 水道光熱費 | 23,000円 | – |

| 食費 | 110,000円 | 1日3,600円計算 |

| 携帯代含む通信費 | 13,000円 | – |

| 交通費 | 15,000円 | ‐ |

| 娯楽費・交際費 | 90,000円 | ‐ |

| 雑費 | 90,000円 | ‐ |

| 貯金 | 84,000円 | ‐ |

年収1,100万円で子持ちの場合、子育てにかかる支出が増加します。生活に困ることはありませんが、子どもの将来に必要な費用を考慮した、家計の管理が必要です。

子育てのプランによって、必要な養育費は大きく変わります。例えば、子どもが大学まで進学した場合、教育費で約1,000万円かかると言われています。

将来の学費分の貯金として、月に5~10万円ほどの貯金がおすすめです。月5万円を18歳まで貯金すると、約1,000万円の貯金が可能です。

年収1100万円で既婚・子ども2人の場合の生活レベル

| 出費 | 備考 | |

|---|---|---|

| 手取り | – | 660,000円 |

| 家賃 | 260,000円 | 都内であれば3DK |

| 水道光熱費 | 26,000円 | – |

| 食費 | 120,000円 | 1日4,000円計算 |

| 携帯代含む通信費 | 20,000円 | – |

| 交通費 | 18,000円 | ‐ |

| 娯楽費・交際費 | 80,000円 | ‐ |

| 雑費 | 80,000円 | ‐ |

| 貯金 | 56,000円 | ‐ |

年収1,100万円で子どもが2人いる場合、生活には若干の余裕があります。生活コストを多めに見積もっても、毎月約5万円を貯金できる計算です。

しかし、子ども2人分の養育費を考慮すると、家計の見直しや節約が必要です。学資保険や定期預金を利用するなど、計画的な金銭管理を行いましょう。

また、病気や怪我などの突然の出費や、老後に備えた貯蓄も考えなくてはなりません。生活の負担を軽減するためにも、パートナーとの共働きや転職によって収入を上げておくと安心です。

| 年収1,000万円以上を達成したい方へ |

|---|

|

「現職で年収アップできる気がしない」 「転職したいけど会社選びが難しい」 こんな悩みを抱えていませんか?年収を上げる最短ルートは、そもそもの平均年収が高い会社に転職することです。 年収1,000万円以上の仕事に就きたいと考えている人は、通常の転職サイトではなく、ハイクラス・ハイキャリアに特化した「リクルートダイレクトスカウト」を活用しましょう。 年収800~2,000万の非公開求人を扱っているため、年収アップできる可能性がかなり高いです。登録後に待っているだけで、会員限定のスカウトが届きます。ぜひ活用しましょう。 |

年収別の月収(額面)と手取り一覧

年収別の額面月収と、1ヶ月あたりの手取りの目安をまとめました。それぞれの年収をタップ(クリック)すると、対応する解説記事に移動できます。

| 月収 (額面収入) |

1ヶ月の 手取り目安 |

|

|---|---|---|

| 年収600万円 | 50.0万円 | 38.3万円 |

| 年収650万円 | 54.2万円 | 41.5万円 |

| 年収700万円 | 58.3万円 | 43.9万円 |

| 年収750万円 | 62.5万円 | 46.7万円 |

| 年収800万円 | 66.7万円 | 49.3万円 |

| 年収850万円 | 70.8万円 | 52.2万円 |

| 年収900万円 | 75.0万円 | 55.0万円 |

| 年収950万円 | 79.2万円 | 57.7万円 |

| 年収1,000万円 | 83.3万円 | 60.5万円 |

| 年収1,100万円 | 91.7万円 | 65.8万円 |

| 年収1,200万円 | 100.0万円 | 71.2万円 |

| 年収1,300万円 | 108.3万円 | 76.3万円 |

| 年収1,400万円 | 116.7万円 | 80.9万円 |

| 年収1,500万円 | 125.0万円 | 85.2万円 |

| 年収1,600万円 | 133.3万円 | 89.8万円 |

| 年収1,700万円 | 141.7万円 | 94.3万円 |

| 年収1,800万円 | 150.0万円 | 99.0万円 |

| 年収2,000万円 | 166.7万円 | 108.5万円 |

| 年収2,500万円 | 208.3万円 | 130.4万円 |

| 年収3,000万円 | 250.0万円 | 149.1万円 |

年収1100万円の家賃と住宅ローンの相場は?

年収1100万の家賃目安は22万

年収1,100万で手取り66万円の収入がある場合、家賃の目安額は22万円です。一般的な家賃の目安額は、手取りの3分の1とされています。

家賃目安が22万円であれば、都内でも2LDKの物件に居住可能です。郊外や地方であれば、3DK等の広い物件も選べます。

また、賃貸には審査があり、家賃の36倍以上の年収が必要と言われています。年収1,100万円の36分の1は約30万円ですが、実際の支払額を考慮し、手取り年収をベースに考えるべきです。790万円の36分の1である約22万円までを上限としましょう。

住宅ローン目安は5,500~7,700万

年収1,100万円の住宅ローンは、5,500~7,700万程度が目安です。ローン借入額は年収の5~7倍程度、手取りの20〜25%が無理のない返済比率と言われています。

毎月の返済額以外にも、家の修繕費や固定資産税などの出費も必要です。生活に困ることにならないよう、借入は慎重に行いましょう。

- ▼地域別マンションの平均価格(タップで開閉)

-

地域 平均価格 首都圏 6,260万円 近畿圏 4,562万円 全国 5,115万円 出典:NHK|新築マンション 去年全国で発売の平均価格 初の5000万円超え ※データは2021年のもの

マンションの平均価格は、全国で約5,000万円です。首都圏(一都三県)の新築マンションの平均価格(2021年)を見ても、年収1,100万なら、23区含め首都圏エリアのマンションが購入できます。

- ▼地域別土地付注文住宅の平均価格(タップで開閉)

-

エリア 建築費用 首都圏 5,162万円 近畿圏 4,540万円 全国 4,397万円 出典:フラット35利用者調査

土地付きの注文住宅は、全国平均で4,397万円前後、坪単価では約130万円です。マンションに比べると平均価格が安く、比較的広い家に住めるため、広さやスタイルにこだわりがあるなら注文住宅がおすすめです。

年収1100万円の平均貯蓄額は?

金融広報中央委員会の「家計の金融行動に関する世論調査」の結果によると、年収1,000~1,200万円未満の世帯の平均金融資産保有額は2,556万円で、中央値は1,000万円です。

年収1,100~1200万円未満の世帯の6割以上が1,000万円金融資産を保有しており、ほとんどの方が安定的に貯蓄できていることがわかります。

金融資産の内訳では、預貯金は3分の1程度で、残りは株や投資信託などです。高所得者は必要な現金を確保したら、積極的に投資に回していることが伺えます。

| 【平均値と中央値の違い】 ・平均値:対象者の年収計を対象者数で割ったもの ・中央値:年収を順に並べた際に、ちょうど順番が真ん中になる値 |

年収1100万円の人の割合

年収1,100万円の人の割合を示す統計調査はありません。しかし、国税庁の調査によると、年収1,000~1,500万円の割合は4%です。また、年収1,000万円以上の割合は5.4%でした。

国税庁のデータを元に推計すると、年収1,100万円前後を稼いでいる人は、約25人に1人の割合のようです。

また、性別によって割合は大きく変わります。年収1,000万円以上の男性の割合は8.4%(12~13人に1人)、女性は1.5%(67人に1人)が参考値です。

年収別の割合

| 年収 | 全体 | 男性 | 女性 |

|---|---|---|---|

| ~100万円 | 7.8% | 3.4% | 14.0% |

| 100~200万円 | 12.7% | 6.2% | 21.5% |

| 200~300万円 | 14.1% | 9.8% | 20.0% |

| 300~400万円 | 16.5% | 15.5% | 17.9% |

| 400~500万円 | 15.3% | 17.7% | 12.1% |

| 500~600万円 | 10.9% | 14.2% | 6.4% |

| 600~700万円 | 6.9% | 9.5% | 3.4% |

| 700~800万円 | 4.8% | 7.1% | 1.7% |

| 800~900万円 | 3.3% | 5.0% | 1.0% |

| 900~1,000万円 | 2.2% | 3.4% | 0.6% |

| 1,000~1,500万円 | 4.0% | 6.2% | 1.0% |

| 1,500~2,000万円 | 0.8% | 1.3% | 0.3% |

| 2,000~2,500万円 | 0.3% | 0.4% | 0.1% |

| 2,500万円~ | 0.3% | 0.5% | 0.1% |

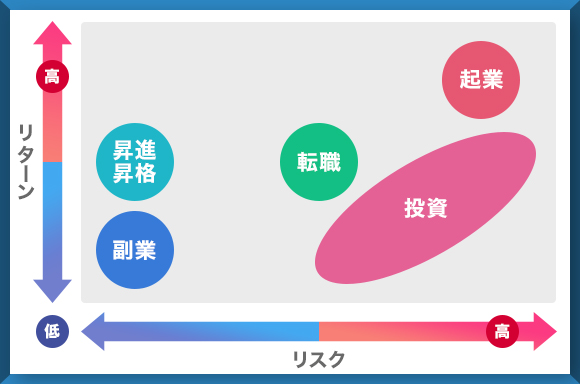

年収1100万円を実現する方法

- 昇進昇格で給与を上げる

- 副業を行う

- 起業・フリーランスとして働く

- 投資する

- 転職する

1.昇進・昇格で給与を上げる

年収1,100万円を狙える職場なら、昇進昇格で給与を上げるのが現実的です。正社員として会社に勤めていれば、昇給による収入アップが期待できます。

まずは、現職の給与テーブルを確認してみてください。現職で年収1,100万円以上を狙えるなら、昇進・昇格の条件も確認しましょう。

昇進・昇格の条件は、会社によって曖昧なこともあります。目標について上司と共有して、条件を明確にしておくことで、昇進・昇格を目指しやすくなります。

2.副業を行う

副業を行うことで、収入を増やす方法もあります。しかし、副業を含めて年収1,100万円を目指すなら、副業でも本業に近い収入が必要です。

仕事を受注するなら、単価が高い案件を受けられるスキルや繋がりがないと難しいです。また、ブログやECサイトを運営するなら、利益を上げるのに時間と労力がかかります。

副業で収入を上げるなら長期的な目線で、徐々に収入を上げられるようにしていきましょう。

3.起業・独立する/フリーランスとして働く

収入を上げるなら、起業やフリーランスとして働く方法もあります。成功すれば会社員として働くより収入アップが期待できますが、少なくないリスクがあります。

フリーランスなら高いスキルが無いと稼げませんし、安定して稼ぐまでには時間がかかります。起業する場合は事業の資金や準備の時間が必要ですし、事業がうまくいくとは限りません。

エンジニア経験があるならフリーランスエンジニアがおすすめです。求人案件が非常に多いレバテックフリーランスや、週2案件が豊富で副業おすすめのITプロパートナーズなどが登録無料で使えます。

4.投資する

投資で収入を増やす方法もあります。ロボアドバイザーのように半自動で投資を代行するサービスもあり、初心者でも簡単に始められるのが魅力です。投資だけで年収1,100万円は難しいですが、総合的な収入の手助けになります。

投資は元金が減るリスクがあり、大幅に収入が増えるものでもありません。しかし、手間を掛けずに収入を増やせる可能性が高いので、余裕資産は投資に回しておくのがおすすめです。

5.転職する

現職で年収1,100万円を達成するのが難しいなら、転職を考えてみましょう。既に年収が1,000万円に近いような人の場合、転職で年収1,100万円を狙える可能性は十分あります。

また、転職後すぐに収入アップが難しくても、将来的に年収1,100万円を目指せる企業に転職することは可能です。

年収1,100万円を目指すなら、通常の転職エージェントよりもハイクラス向けのサービスを利用しましょう。リクルートダイレクトスカウトなら質の高いハイクラス求人が豊富なのでおすすめです。

ビズリーチ公式サイト ビズリーチ公式サイト |

|

リクルート リクルートダイレクトスカウト公式サイト |

|

レバテック レバテックキャリア公式サイト |

|

年収1100万円におすすめの節税方法とは?

ふるさと納税を活用する

年収1,100万円の人は、節税方法として「ふるさと納税」の活用がおすすめです。各地方の自治体に税金を寄付することで、寄付金額に応じて、所得税や住民税を一部軽減できます。

また、ふるさと納税を利用すると、各自治体からの返礼品が貰えます。納税する自治体は自由に選べるので、各種情報を取りまとめたポータルサイトを利用すると便利です。

年収や家族構成によって、納税できる上限額が変わります。制度を利用する前に、あらかじめ納税上限額を確認しておきましょう。

ふるさと納税 寄付金シミュレーター(目安)

新NISAやiDeCoで資産運用をはじめる

| 新NISA (つみたて投資枠) |

新NISA (成長投資枠) |

iDeCo | |

|---|---|---|---|

| 商品 | 投資信託 ETF |

株式 投資信託 |

投資信託 保険商品 |

| 最低運用額 | 100円/月 | 100円/月 | 5,000円/月 |

| 年間上限額 | 120万円 | 240万円 | 14.4~81.6万円 利用者による |

| 運用可能期間 | 無期限 | 無期限 | 60歳まで |

| 出金 | いつでも | いつでも | 60歳まで不可 |

| 所得控除 | なし | なし | 掛金全額控除 |

新NISAとiDeCoの選び方

- 長期間で少額ずつ運用…新NISA(つみたて投資枠)

- 短期間でまとまった投資…新NISA(成長投資枠)

- 60歳まで出金せず積立…iDeCo

節税対策として、新NISAやiDeCoなどの制度を活用しましょう。節税と同時に、将来に向けた資産形成に取り組めます。

iDeCo(個人型確定拠出年金)は、自分で年金資産をつくる制度です。原則60歳まで引き出せませんが、掛け金が所得から引かれるため、毎年の税金も減らせます。

新NISAは、年間最大360万円までの投資による運用益に、税金がかからなくなる制度です。投資信託や株への投資によって、長期的に資産を運用できます。

年収1100万を稼げる職業は?

テレビ局

年収1,100万円以上を目指せる業界として、大手テレビ局が挙げられます。特にキー局や大手地方局では、平均年収が1,100万円を超えており、20代、30代で年収1,100万円に到達することも可能です。

大手テレビ局では、スポンサーからの広告費を収入源としています。競合が少ない広告業界で高い売上を上げているため、社員の給料は高水準です。

また、近年ではインターネット事業や不動産事業など、事業領域を拡大するテレビ局も増えています。未経験や異業種からでも転職しやすく、高収入を狙える業種です。

大手総合商社

大手総合商社は、高収入を得られる代表的な職業です。業界全体の平均年収は約1,330万円と、非常に高い傾向にあります。

総合商社は事業規模が大きく、安定した収益基盤を持つため、基本給が高く設定されています。また、ボーナスや福利厚生、各種手当も手厚いです。

しかし、大手総合商社は入社ハードルが高く、公開されている求人数も少ないです。総合商社への転職を考えるなら、リクルートダイレクトスカウトなどのハイクラス向けサービスを活用しましょう。

コンサルタント

年収1,100万円を狙える職業として、コンサルタントが挙げられます。コンサルタントは、経営や投資、ITなどの様々な業界で、企業の課題を分析したり、経営戦略を提案するのが主な仕事です。

施策の提案には専門知識が必要なほか、費用に見合った具体的な成果が求められます。業務難易度は非常に高いですが、評価や実績に対する高額な報酬が期待できる職業です。

コンサルタントへの転職を考えている人は、業界専門の転職エージェントに登録しましょう。アクシスコンサルティングに登録することで、コンサル業界に特化した求人紹介を受けることが可能です。

▶おすすめコンサルティングファーム一覧

▶コンサルタントに向いている人の特徴とは?

ビズリーチ公式サイト ビズリーチ公式サイト |

|

リクルート リクルートダイレクトスカウト公式サイト |

|

レバテック レバテックキャリア公式サイト |

|

まとめ

年収1,100万円の手取りは1ヶ月あたり約65.9万円、年間では約790万円です。年収1,100万円代の割合は5%未満と非常に少ないですが、会社員として稼ぐのは不可能ではありません。

年収1,100万円を稼いでいる人は、独身や既婚どちらのケースでも、安定した生活を送れます。ただし、世帯人数が増えると養育費の負担が増えるため、共働きや転職による収入アップが必要です。

年収1,100万円以上を狙うなら、ハイクラス向けの転職サービスを利用しましょう。リクルートダイレクトスカウトやビズリーチなどは、ハイクラス求人が豊富なため、効率的に年収アップを狙えます。

年収・手取り関連記事

| 年収別の関連記事 | |||

|---|---|---|---|

| 年収200万 | 年収250万 | 年収300万 | 年収350万 |

| 年収400万 | 年収450万 | 年収500万 | 年収550万 |

| 年収600万 | 年収650万 | 年収700万 | 年収750万 |

| 年収800万 | 年収850万 | 年収900万 | 年収950万 |

| 年収1000万 | 年収1100万 | 年収1200万 | 年収1300万 |

| 年収1400万 | 年収1500万 | 年収1600万 | 年収1700万 |

| 年収1800万 | 年収1900万 | 年収2000万 | 年収2500万 |

| 年収3000万 | – | – | – |

| 女性の年収別の関連記事 | |||

| 年収300万 (女性) |

年収400万 (女性) |

年収500万 (女性) |

年収600万 (女性) |

| 年収700万 (女性) |

– | – | – |

| 手取り別の関連記事 | |||

| 手取り13万 | 手取り14万 | 手取り15万 | 手取り16万 |

| 手取り17万 | 手取り18万 | 手取り19万 | 手取り20万 |

| 手取り21万 | 手取り22万 | 手取り23万 | 手取り24万 |

| 手取り25万 | 手取り26万 | 手取り27万 | 手取り28万 |

| 手取り29万 | 手取り30万 | 手取り31万 | 手取り32万 |

| 手取り33万 | 手取り35万 | 手取り36万 | 手取り40万 |

| 手取り45万 | 手取り50万 | 手取り60万 | – |

| 月収別の関連記事 | |||

| 月収14万 | 月収15万 | 月収16万 | 月収17万 |

| 月収18万 | 月収19万 | 月収20万 | 月収21万 |

| 月収22万 | 月収23万 | 月収24万 | 月収25万 |

| 月収26万 | 月収27万 | 月収28万 | 月収29万 |

| 月収30万 | 月収31万 | 月収32万 | 月収33万 |

| 月収34万 | 月収35万 | 月収36万 | 月収37万 |

| 月収38万 | 月収39万 | 月収40万 | 月収41万 |

| 月収42万 | 月収43万 | 月収44万 | 月収45万 |

| 月収50万 | 月収55万 | 月収60万 | 月収70万 |

| 月収80万 | 月収90万 | 月収100万 | 月収150万 |

| 年齢別の平均年収の関連記事 | |||

| 22歳の年収 | 23歳の年収 | 24歳の年収 | 25歳の年収 |

| 26歳の年収 | 27歳の年収 | 28歳の年収 | 29歳の年収 |

| 30歳の年収 | 31歳の年収 | 32歳の年収 | 33歳の年収 |

| 34歳の年収 | 35歳の年収 | 36歳の年収 | 37歳の年収 |

| 38歳の年収 | 39歳の年収 | 40歳の年収 | 42歳の年収 |

| 43歳の年収 | 45歳の年収 | 46歳の年収 | 47歳の年収 |

| 50歳の年収 | – | – | – |

-1-1.jpg)